【バンガード 2023年のアウトルック】

先日バンガードが2023年のアウトルックを公開しました。

https://www.vanguard.com/pdf/ISGVEMO_122022.pdf

結構ボリュームのある内容ですが、今回はその中の序文、概要、今後10年間の予想リターンとその理由について解説していきたいと思います。

【序文】

2022年の経済・市場見通しでは、緩和政策の撤廃が、経済・金融市場の状況をどのように形成すると考えているかを概説しました。

2022年の経済・金融市場の環境は、歴史上最も急速に変化しており、実際に政策が世界の状況を動かしています。金融市場が意図したとおりに機能する限り、政策立案者はインフレ抑制の結果として、資産価格の変動やマクロ経済のファンダメンタルズの悪化を容認しています。

【2023年のバンガードの見通しの概要】

世界的な消費者行動の安定化、人口動態および地政学的傾向の周期的な加速、急速な金融引き締めは、2023年のより困難なマクロ経済環境を示唆しており、それがインフレ率の低下に役立つと私たちは考えています。

今日の世界的な状況と今後数か月で予想される状況は、過去に世界的な景気後退の兆候を示した状況と似ています。エネルギー需給の懸念、資本フローの減少、貿易量の減少、一人当たり生産量の減少は、世界経済が来年に景気後退に陥る可能性が高いことを意味します。

サプライチェーンはパンデミック関連の歪みからまだ完全に回復しておらず、家計と企業の強固なバランスシートによって需要が支えられているため、2022年もほとんどの国でインフレ率が上昇傾向にあります。

2023 年に世界的な景気後退が起こるという私たちの基本シナリオは、消費者需要の減速とわずかな雇用喪失を意味し、2023 年までインフレ率は下降傾向にあり、FRBは2024年または2025年に2%のインフレ目標を達成することを合理的に検討しています。

2023 年に世界的な景気後退が起こるという私たちの基本シナリオは、消費者需要の減速とわずかな雇用喪失を意味し、2023 年までインフレ率は下降傾向にあり、FRBは2024年または2025年に2%のインフレ目標を達成することを合理的に検討しています。

金利の上昇は短期的には投資家に苦痛をもたらしましたが、金利の上昇により、米国および国際債券のリターン期待が高まりました。現在、米国および海外の債券は、今後10年間で年率4%~5% のリターンを期待しています。

世界的に、当社の今後10年間の株式リターン予想は、昨年の現時点よりも 2.25 ポイント高くなっています。米国の投資家の視点から見ると、当社のモデルは、米国以外の先進国市場 (7.2% ~ 9.2%) および新興国市場 (7% ~ 9%) の 10 年年率リターンが、米国市場 (4.7% ~ 6.7%)より高くなると予想しています。

【今後10年間の予想リターン】

【リターンの中央値とリスク】

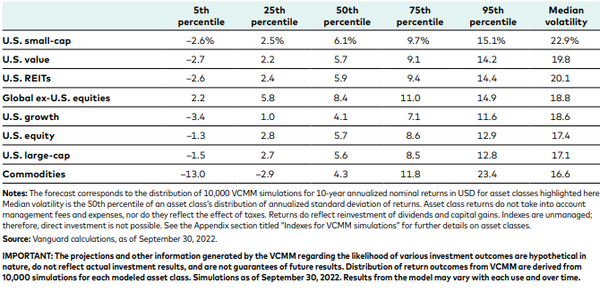

予想には幅を持たせて考えることが重要ですが、

以下説明のために、リターンの中央値とリスクを使って話していきたいと思います。

米国株 5.7% 17.4%

米大型株 5.6% 17.1%

米小型株 6.1% 22.9%

米バリュー株 5.7% 19.8%

米グロース株 4.1% 18.6%

米リート 5.9% 20.1%

米国以外の株式 8.4% 18.8%

コモディティ 4.3% 16.6%

各資産クラスの今後10年間の名目リターン。ドルベース。リターンは配当などのインカムゲインの再投資を反映しています。運用コストは考慮されていません。日本人投資家の視点で考える必要があります。将来をほしょうするものではありません。

【株式の期待リターンの改善】

まず、見て取れるのは、年初からの下落を受け、あるいは金利の上昇による株式のバリュエーションの改善を受け、昨年に比べて、各アセットの予想リターンが上昇したことが見て取れます。

特に米グロース株の投資リターンが大きく改善されています。

まだバリュー株には及ばないものの、今年の金利上昇と株価の下落によって高すぎるバリュエーションが改善されたこともあり、その差を1.6%ほどに縮めています。

米国株は過去の平均よりやや低め、米国以外の株式は過去の平均並みといったところでしょうか。

個人的には米小型株の予想リターンの高さや各資産クラスのリスクがおもしろいなと思いました。

【余談 辛い思い出】

2020年、2021年、バンガードのグロース株のリターンの低下という予想を紹介した際は、

ARKKや小型グロース、ハイグロ株が大好きなごく一部の方、後に、風丸さん等ごく一部のレバナス勢の方等は、過去バリュー株がグロース株を上回った時期は多々あるにも関わらず、

「バリュー株がグロース株より成長(株価が上昇)するわけがない」とか(バンガードの当時の解説では今後5年間は、金利上昇とインフレにより、バリュー株の急成長ではなく、グロース株の下落によってアウトパフォーマンスが起こるとしていた)

「バンガードは回転売買を促す株の仲介屋だ」(←促していない)など、的外れかつ否定的なコメントをしていたのが印象的でしたが、今回の結果にはそういう方からの批判が来ないのではないかと胸をなでおろしています。

【現在のバリュエーション】

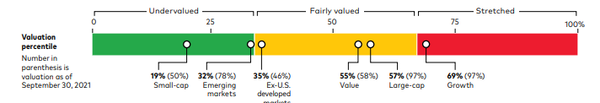

Notes: With the exception of emerging markets and ex-U.S. developed markets, valuations are relative to U.S. equities as the base at the 50th percentile.

Growth, value, and small-cap are all based on the percentile rank based on our fair-value model relative to the market. Large-cap valuations are composite

valuation measures of the style factor to U.S. relative valuations and the current U.S. cyclically adjusted price/earnings ratio (CAPE) percentile relative to its

fair-value CAPE. The ex-U.S. developed markets valuation measure is the market-weighted average of each region’s (Australia, U.K., euro area, Japan, and

Canada) valuation percentile. Emerging markets are based on the percentile rank based on our fair-value model relative to the market. Valuation percentiles

in parenthesis are as of one year prior

これは2021年9月末時点の各資産クラスのバリュエーションを示したものです。黄色がフェアバリュー、赤が割高、緑が割安。

【なぜ米小型株式の予想リターンが大型株より高めなのか】

米小型株の予想リターンが高いのは現在のバリュエーションの低さが理由の一つのようです。

基本的に、米小型株はリスクが高く、下落に弱いものの景気後退からの回復期においては、S&P500を上回る場面がたびたびありました。

例)

りんり@バンガードS&P500ETF(VOO)@SandP500ETF

ITバブル後~リーマンショック前までの間、

2022/12/15 16:53:00

米小型株市場は、米国株式市場を年率約5%程、アウトパフォーマンスしました。 https://t.co/keDRKaCaYC

【個人的な考えと小技】

もしかしたら、ITバブル後のように、S&P500インデックスファンドよりも、VTIの方のリターンが若干高くなる時代がくるかもしれません。

ただ、過去記事に書いたように、S&P500とVTIではほとんど変わりませんので、小型株効果を得たいのであれば小型株ETFにある程度ウェイトを配分することが重要です。

S&P500に投資をしている方は、来年VTIに投資をするのも(そんなに変わりませんが)ある意味では面白いのかなと思います。

株価が上がればそれでいいのですが、もし、株価が下がっても、現在投資をしているS&P500の利益をVTIの損で損益通算して税金を減らすことができます。

コストを抑えることと下落に備えつつ小型株のワンチャンを狙うといった感じでしょうか。

まあ、大きな金額で運用している方とかでなければそこまで変わりませんし、めんどくさい方等は気にしなくても全然良いと思います。

【米国株をなぜ米国以外の株式がアウトパフォーマンスするのか】

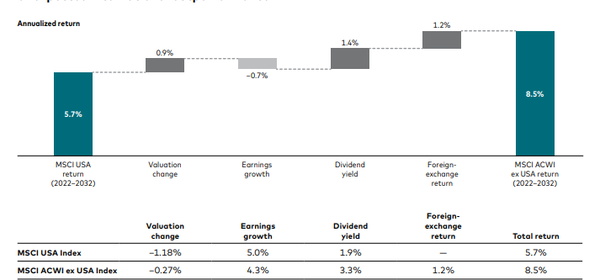

最後になぜ米国株を米国以外の株式がアウトパフォーマンスするのか。

バンガードの見解を紹介します。

実は「Earnings・growth」を見るとわかる通り、米国株の方が利益成長はするとバンガードも予想しています。

しかし、現在のバリュエーションをみると、米国株のバリュエーションも改善されましたが、それ以上に米国外の株式の方が若干割安であること。

予想配当利回りが、米国株1.9%に対して米国外が3.3%なこと(リーマンショック以降の配当利回りをみると米国外の株式の方が高い傾向が続いている)

そして為替によるリターン+1.2%(←この部分はドルベースなので日本人投資家は注意)によって、

米国株の予想リターン5.7%と米国以外の株の8.5%と予想されるとのことです。

その差2.8%、為替を除くと1.6%。

バリュエーション、配当、利益成長等を合わせて考えるとそこまで変な予想ではないというか、割と普通の予想だなと個人的には思います。

もちろん、将来のことはわかりませんし、あくまでも見通しに過ぎませんが、米国株式市場を、先進国市場や新興国市場が10年近くアウトパフォーマンス時期は多々ありますから、米国株に集中投資をする方はそこら辺の覚悟を決めたうえで投資を続ける事が大切だと思います。

(良くないのは、米国株をブームの終わりに高値掴みした後、その他の地域の株価が上昇した後でそっちに乗り換えてまた高値掴みすることです)

もちろん、いろいろな投資戦略があると思いますが、それぞれの投資戦略において今回の記事が何かしら参考になりましたら幸いです。

もし、もう少し詳しい内容が知りたいという方は応援クリックお願いします。反応が良ければ、次回以降、更に掘り下げて紹介していこうと思います。

もし、もう少し詳しい内容が知りたいという方は応援クリックお願いします。反応が良ければ、次回以降、更に掘り下げて紹介していこうと思います。

いつもありがとうございます。

もしよかったら、応援クリックよろしくお願いします。

にほんブログ村